02 「頭金は2割が常識」って本当? | 住宅ローンの保険 | カーディフ生命 - Danshin Website

住宅ローンをはじめる時に知っておきたい「こんな時どうする?」に、

フィナンシャルプランナーの新屋真摘氏のちからを借りて、

毎回お答えしていくコーナーです。

頭金なしでも住宅ローンは借りられます。しかし、頭金が少ないほど、借り入れ金額は多くなり、借りた後の負担が大きくなってしまいます。理想的な頭金の目安は物件価格の2割といわれていますが、そこまで準備できていないと、住宅購入は本当に見送ったほうがよいのでしょうか?

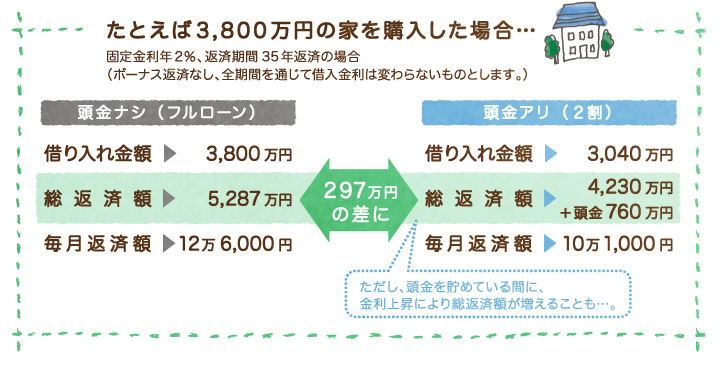

頭金アリとナシでは、総返済額に差が出てくる。

家を買うきっかけは、人によっていろいろ。引越しのことを考えたら、子どもが小学生になる前に家を買って落ち着きたいと思ったり、たまたま見に行ったモデルルームに一目ぼれをしてしまう人もいます。諸費用を払ったら頭金に回すお金はほとんど準備できていなくても、住宅購入を考えることもあると思います。特に現在は、史上最低というところまで金利水準が下がっていますから、お金が貯まるのを待って金利が上がってしまうより、低金利のうちに住宅ローンを借りたほうがよいのではと考える人も多いかもしれません。極端な話、頭金はなしでも住宅ローンは利用できます。頭金なしでローンを借りることをフルローンといいます。では、フルローンで借りた人と、セオリーどおり頭金を2割入れた人では、その後の返済にどんな差が出るのがシミュレーションしてみましょう。

上の図を見ると分かるとおり、たとえば3,800万円を、固定金利2%、35年返済(ボーナス返済なし)のフルローンで借りた場合、毎月返済額は約12万6000円、総返済額は5,287万円となります。これに対して、頭金として物件価格の2割相当である760万円を入れた場合、借り入れ金額は3,040万円となり、これを同条件で返済すると、毎月返済額は約10万1000円、総返済額は約4,230万円となります。頭金を入れたことで、約297万円もの利息を減らすことができました。また毎月返済額も約2万5000円減るので、購入後のやりくりもラクになりそうです。

ただし、頭金を2割貯める間に金利が3%に上がってしまったら、返済総額は4,914万円、頭⾦を加えると5,674万円となり、結果的にフルローンで借りた場合より多く払うことになりかねません。頭金2割に縛られずに柔軟に考えることも必要といえそうです。

実は、「頭金2割」に明確な根拠はない?

ところで、「頭金の目安は購入金額の2割」というのはどういう理由からなのでしょうか? 実は、これには明確な根拠というものはありません。よく言われているのは、かつて旧住宅金融公庫の融資が住宅の購入価格の8割までの金額しか借りられなかったことに関係するのではという説。また、住宅の価格には不動産業者の利益や広告宣伝費などのコストが2割程度含まれているので、物件そのものの価値、つまり担保価値は、もともと価格の8割程度しかないというところから来ているという説もあります。

いずれにせよ、頭金が少ない人は、物件の価値以上に借りているということを意識しておく必要があるでしょう。また、頭金が準備できないのは、家計にゆとりがないか、十分な貯蓄の習慣がないことが原因の可能性もあります。そのような家計では、住宅購入後に返済が苦しくなるリスクがないとはいえません。くれぐれも安易な借りすぎには注意しましょう。

住宅ローン控除を使うのも手です。

では、頭金と住宅ローンのバランスはどう考えたらよいのでしょうか。一般に手元に残しておくべきお金は、生活費の6ヶ月から1年分が目安といわれています。これに加えて住宅購入後1~2年間に出て行くことが決まっているお金も考慮する必要があります。いったん住宅ローンの返済に充ててしまったお金を、ほかで使う予定が出きたのでやっぱり返して欲しいとはいえないので、無理して頭金を多く入れてしまうのはオススメできません。

たとえば、大型の「住宅ローン控除」が使える今なら、その効果と絡めて考えるのもよい視点です。住宅ローン控除とは、年末の住宅ローン残高の1%に当たる金額を10年間税金から差し引くことができる制度です。これを利用することで、ローン金利1%前後で借りている人なら、実質の金利負担はゼロというケースも考えられます。タイミングを見ていつでも繰り上げ返済する余裕があるのであれば、2割にこだわらずに手元にお金を残すという作戦もよいでしょう。

新屋真摘氏プロフィール

ファイナンシャルプランナー(CFP 認定者)、ガイア株式会社所属。大手生命保険会社を経て「正しいマネーセンスを身につけてお金に振り回されない人生を送ってもらうためのお手伝いがしたい」という想いからファイナンシャルプランナーを目指す。2005 年に独立系FP オフィスを設立。

2014 年にガイア株式会社へ。

『一番トクする 住宅ローンがわかる本』(成美堂出版)、『やさしい保険の本』(オレンジページ)、『ママと子どものお金の話』(サンクチュアリ出版)など著書・監修多数。

ガイア株式会社ホームページ